Впервые встретившиеся с понятием «банкротства» считают, что физическое лицо по окончании процедуры останется буквально без средств к существованию и жилья. Указанные опасения безосновательны, поскольку Закон прямо закрепляет, о невозможности отчуждения единственного жилья.

Личные финансовые обязательства при процедуре банкротства остаются исключительно у физического лица, и не имеют отношения к его родственникам или близким.

Результатом банкротства является списание накопленных долгов.

Определения

Практически любой Федеральный Закон имеет блок, посвященный понятиям и определениями. При изучении нормативного документа следует в первую очередь разобраться с вышеуказанным разделом.

Так, под несостоятельностью(банкротством) понимается признанная невозможность исполнения финансовых обязательства должником перед кредиторами.

Причем, несостоятельным может быть признан и работодатель, не имеющий денежных средств для выплаты заработной платы, пенсии или обязательных пособий.

Должник — юридическое или физическое лицо, в том числе ИП, не способный выполнить в полном объеме взятые на себя финансовые обязательства перед другими участниками правоотношений или государством.

Законодательство

Рекомендуется ознакомиться с действующей редакцией ФЗ «О несостоятельности (банкротстве)» от 26.10.2002г №127-ФЗ, который регламентирует правоотношения в указанной сфере.

Изменения

Нормативный акт, вносящий изменения в Закон о банкротстве физических лиц 2023г., содержит в себе 2 ключевых поправки:

- Изменен порядок проведения оценки имущества лица- должника на стадии внешнего управления и конкурсного производства.

- Изменился порядок выплаты выходного пособия и ЗП руководителю и его заместителям банкрота.

Что именно регулирует

Закон регламентирует правовой способ освобождения от неисполнимых финансовых обязательств по причине неплатежеспособности должника.

Порядок оформления

Началом процедуры банкротства считается момент подачи должника заявления о признании его несостоятельным.

Документ подается по месту проживания заявителя.

Заявление

В документе указывается:

- полные данные заявителя;

- место регистрации и фактического проживания;

- перечень кредиторов, перед которыми невыполненные финансовые обязательства;

- сумма задолженности;

- предполагаемый план действий;

- протокол общего собрания кредиторов.

Стоимость

Лицам, планирующим пройти процедуру признания банкротом, следует позаботиться о финансовой составляющей мероприятия. Несмотря на то, что главной целью банкротства является освобождение от непосильных денежных обязательств, должнику необходимо понести существенные расходы на проведение процедуры.

Главные статьи затрат выпадают на оплату:

- государственной пошлины;

- услуг финансового управляющего.

Госпошлина

С начала текущего года размер госпошлины составляет 300 рублей, независимо от субъекта банкротства. Помимо этого, законом предусматривается возможность отсрочки сроком до 1 года.

Основания для уменьшения или освобождения от оплаты госпошлины:

- отсутствие финансовой возможности у должника нести дополнительные расходы, с учетом материального положения;

- имело место действие непреодолимой силы, в результате чего был причинен существенный ущерб.

Сроки

Процедура банкротства физического лица длительный и трудоемкий процесс, и на быстрое решение рассчитывать не приходится, поскольку мероприятие включает в себя 3 основных этапа:

- рассмотрение арбитражным судом поданного заявления, которое может затянуться максимум на 3 месяца;

- реструктуризация кредиторской задолженности – максимум 4 месяца;

- реализация имущества – до полугода.

В случае выявления недочетов или ошибок на любом из этапов, продолжительность процедуры банкротства может быть продлена до устранения нарушений. Практика показывает, что для признания гражданина неплатежеспособным может потребоваться до 1 года.

Имеет ли альтернативы

Единственный правовой способ «безболезненно» избавиться от финансовых обязательств – прохождение процедуры банкротства. Альтернатив не существует.

Важно понимать, что законом возлагается обязанность гражданина признать себя несостоятельным в порядке, предусмотренном нормативно-правовым актом при наличии неисполненных финансовых обязательств на сумму, превышающую 500 тыс. рублей.

Если общая сумма долга менее полумиллиона, то гражданин вправе инициировать процедуру добровольно.

В ситуациях, когда перспектив расплатиться по долгам самостоятельно не предвидится, рекомендуется добровольно начать банкротство, пока кредиторы не приступили к принудительному взысканию.

Так или иначе, финансовые обязательства придется выполнить, пусть не полностью, а рамках имеющихся активов, и в случае с признанием гражданина несостоятельным в конце процедуры ему будут списаны все долги.

Если за дело возьмутся кредиторы, то они будут требовать погашения задолженности до конца. Более того, после смерти должника его обязательства перейдут на наследников.

Причины

Для начала обязательной процедуры банкротства необходимо 2 составляющих элемента:

- факт неисполнения финансовых обязательств в течение 3 месяцев;

- сумма долга превышает 500 тыс. рублей.

Физические лица обращаются с заявлением в местный суд по месту регистрации, а юридические лица — арбитражный.

Понятие реструктуризации

Под реструктуризацией понимается план выполнения финансовых обязательств, разрабатываемый заявителем или судом.

При его разработке следует учитывать:

- срок исполнения обязательства;

- размер минимальной суммы, необходимой для жизни должника и его членов семьи;

- сумму ежемесячного платежа по финансовым обязательствам.

Финансовый управляющий

На период проведения процедуры судом назначается финансовый управляющий, который является должностным лицом.

В его обязанности входит ведение дел, связанных с реализацией имущества должника, а также контролировать действия сторон в процедуре банкротства. С момента назначения ФУ запрещено проведение каких-либо сделок без его информирования.

Услуги ФУ оплачиваются из средств должника, а также выплачиваются процент от удовлетворенных требований кредиторов.

Как выбрать

Там же следует обратить внимание на:

- количество успешно законченных дел по банкротству физических лиц;

- информацию о количестве продлений процедур банкротства;

- количество дел, от которых ФУ отказался от процедуры банкротства во время ее проведения.

Как реализовать имущество

С целью обеспечения исполнения обязательств имеющееся у должника имущество реализуется на торгах, а вырученные деньги распределяются по кредиторам в порядке очереди.

Что нельзя принудительно продать:

- единственное жилье, в котором проживает должник;

- предметы личного использования;

- домашние животные;

- топливо для отопления жилья и приготовления еды;

- ТС для инвалидов;

- призы, награды, кубки и прочие памятные призы.

Последствия получения статуса

Прохождение процедуры неизбежно повлечет за собой определенные последствия, которые будут сопровождать физическое лицо до 5 лет, а именно:

- необходимость предоставления в банк информации о прошедшей процедуре банкротства при обращении за оформлением кредита;

- запрет на занятие руководящих должностей в течение 3 лет;

- любые сделки заключаются исключительно после информирования ФУ;

- выплатой долгов руководит ФУ;

- запрет на открытие личных счетов;

- ограничения по выезду за пределы страны.

Последствия для ИП:

- аннулирование лицензии;

- арест имущества на период проведения процедуры банкротства;

- запрет на занятие ИП в течение 5 лет.

Какие долги не списываются

Будущий банкрот в любом случае не освобождается от следующих материальных обязательств:

- выплата алиментов;

- компенсация морального и материального вреда;

- иные выплаты, связанные с личностью должника.

Можно ли сократить собственный ущерб

Уменьшить размер взыскания с последующим списанием задолженности можно. Для этого достаточно пойти на противоправные действия и скрыть наличие имущества или уклоняться от исполнения финансовых обязательств.

Взамен кредитор получит санкции, предусмотренные уголовным кодексом с последующим отбытием в места лишения свободы сроком до 6 лет. Стоит ли так рисковать? Лучше придерживаться законной процедуры и навсегда избавиться от долгов.

Упрощенная процедура

Последние новости свидетельствуют о том, что законопроект, предусматривающий возможность проведения упрощенной процедуры банкротства, до сих пор не принят, и физическим лицам по-прежнему необходимо дополнительно раскошеливаться на финансового управляющего.

Судебная практика

Сложно выделить единую картину в судебной практике, касающейся процедуры банкротства физических лиц. Единственное, что можно утверждать однозначно – возможностью избавиться от долгов начинают пользоваться все больше граждан, несмотря на немалую стоимость услуг ФУ.

Могут ли отказать

Практика показывает, что отказывают в признании банкротом в большинстве случаев по причине неверного заполнения необходимой документации при подаче заявления. Закон не запрещает устранять выявленные недостатки и обращаться повторно.

Можно ли оспорить

После признания физического лица банкротом, кредитор лишается права на оспаривание судебного решения. При этом есть возможность пересмотреть сделки, где одной из сторон выступает должник.

Преимущества

Преимуществом банкротства считается:

- отсрочка по платежам;

- снижение суммы долга;

- отсутствие пени по текущим кредитам;

- отсутствие штрафов по кредитам.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Если финансовая ситуация у человека тупиковая, он не может рассчитаться с кредиторами (и, вдобавок, у него есть задолженность по налогам), то банкротство для него — это актуальный вариант выхода из положения. Каждый гражданин, добровольно выполнив условие, что установило законодательство, незначительно ограничив себя в правах, которые гарантирует российский закон, обеспечит себе право на списание долгов (даже в отношении задолженностей по ИД).

Итак подробнее о такой теме, как «банкротство физических лиц 2018 (свежие новости ФЗ 127 )».

ФЗ 127 о несостоятельности банкротстве, последняя редакция

Регулирование всех процедур выполняет Федеральный закон №127 о банкротстве. Этот законодательный акт действует с октября 2002 г., его последняя редакция с изменениями в силе с ноября 2017 г.

Это означает, что настоящий документ не новый, действует он давно, а был добавлен только параграф, который является источником права по выполнению любых действий для предоставления статуса банкрот физ. лицу, старая глава, посвященная этому вопросу, утратила силу (гл.

1).

Также в 2017 году вносились последние правки в ст 228 УК РФ. Подробнее об этом тут:

Распространяется сила ФЗ на физических лиц:

1. Имеющего долг свыше полумиллиона рублей;

2. Не справляющегося с обязательствами более трех месяцев.

Должник может стать банкротом при других обстоятельствах, но, что необходимо применять данную процедуру нужно будет доказывать, тогда, как по указанным двум пунктам никто не может отказать (как пенсионеру не могут отказать в страховых выплатах, описанных здесь). Этот государственный документ, а точнее его отдельное положение регламентирующее признание неплатежеспособности, также призван защитить права кредиторов.

Закон указывает, что признать банкротом в РФ может только суд, причем любое такое дело будет рассматриваться только арбитражным учреждением, то есть сам себя человек объявить банкротом не может и для этого обязательно проведение аудита.

Чтобы процедура была начата нужно подать заявление в судебную инстанцию. Следующий этап — это рассмотрение дела, если основания для признания неплатежеспособности веские, то будет назначен арбитражный управляющий, который будет руководить процессом.

Это требуется, в том числе, и для соблюдения интересов предпринимателя на основании Федерального Закона №294, описание которого можно найти по ссылке.

Если должник имеет источники дохода, то суд даст возможность выплачивать человеку ежемесячную фиксированную сумму, без реализации имущества, такой реабилитационный период будет длиться до 3 лет. Если ситуация значительно хуже, нет источников получения денег, то понадобится продажа имущества.

Им не может быть единственное жилье (кредитное, залоговое может), имущество использующиеся для получения заработка, пример, музыкальный, строительный инструмент, даже автомобиль.

Для продажи имущества используются торги, какая-либо электронная торговая площадка. Та часть долга, что не была покрыта продажей, списывается.

Размер выплат определяется в соответствии с решением судебной инстанции, также ним устанавливается очередность проплат, требования сверх этого считаются незаконными. Участники дела могут подписать мировое соглашение.

Краткое содержание будет неполным, если не указать, что процедура восстановления платежеспособности сопровождается ограничением некоторых прав, например, нельзя занимать ряд должностей, чтобы выехать за границу нужно получить разрешение суда, нельзя получать кредиты, во многих организациях нужно будет указывать о банкротстве (даже поступать в учебные заведения сложнее — можно получить преждевременный приказ об отчислении).

Основой данного закона является Гражданский кодекс РФ, чтобы данный акт, точнее его часть для физических лиц не противоречила другим документам были внесены изменения в ФЗ о исполнительном производстве и даже в ФЗ о трудовых пенсиях.

Федеральный Закон 127 о банкротстве — изменения 2018, краткое содержание

Поскольку этот юридический документ (ФЗ 127 ) еще новый, то соответственно для физических лиц в нем выявляются недостатки, которые Дума исправляет, принимая какое-либо дополнение, поправки. Последняя поправка была принята в ноябре 2017 г.

Там более точно, четко прописывается ряд технических процедур, которые были упущены, когда происходило вступление всего документа в силу. Например, действующий акт пополнился описанием процесса оплаты услуг арбитражного управляющего.

Требования к арбитражным управляющим — Федеральный Закон 127 о банкротстве

Эффективность реструктуризации долгов, проведения всей процедуры зависит от арбитражного управляющего, который имеет внушительные обязанности, чтобы выполнять такие общие положения данного ФЗ:

1. Защищать любое имущество должника;

2. Анализировать финансовое положение;

3. Вести точный реестр требований кредиторов;

4. Экономно, разумно тратить средства должника;

5. Заявлять о правонарушениях со стороны участников.

Для этого Российская Федерация дала возможность этим людям проводить собрание кредиторов, переговоры, нанимать других специалистов, получать информацию об имуществе и тд. Такое внешнее управление должно принимать меры для выявления фиктивного банкротства, разбираться в каких-либо схемах, причем отдельный пункт ФЗ указывает, что управляющий должен вносить информацию об этом на рассмотрение суда.

В отличие от процедуры банкротства юрлиц здесь отсутствует наблюдение, временная администрация. Указывает права, обязанности управляющих ст.

20.

ФЗ 127 о банкротстве физических лиц

Также нужно знать, что могут применяться меры для принудительного признания человека банкротом. Для этого заявление подает кредитор, уполномоченный орган, конкурсный управляющий. Далее, как указывает соответствующая статья, происходит стандартная процедура. В сокращении процесс может пройти, если человек умер, его место нахождения не известно.

Действующий ФЗ имеет номер, который присвоен другим законам, например, акту о науке и государственной научно-технической политике, также такую же нумерацию носит ФЗ об контроле за осуществлением международных автомобильной перевозки, поэтому не стоит удивляться.

Скачать бесплатно ФЗ даже с комментариями несложно, но более эффективную помощь окажет консультант, плюс которого в том, что он владеет всеми нововведениями, которые будут вступать в силу.

Банкрот в течение некоторого времени не может стать клиентом банка и получить крупную денежную сумму, однако срочные займы таким лицам все же предоставляются. Без справок и проверок кредит можно оформить здесь:

Процедура признания организации банкротом приобрела свою современную форму не так давно. В соответствующий закон №127 до сих пор вносятся конструктивные поправки, учитывающие и исправляющие более ранние недочеты.

Какие же изменения принесет ФЗ о несостоятельности, а точнее его последняя редакция? К слову, некоторые ее части уже действуют с начала текущего года.

Что нужно знать ФЗ-127 «О несостоятельности (банкротстве)»

ФЗ-127 «О несостоятельности (банкротстве)»: что нужно знать

В прошедшем году правительством вносились изменения и поправки в Федеральный Закон №127-ФЗ, занимающийся проблемами несостоятельности и банкротства. Цель данных изменений заключалась в усилении ответственности тех граждан, которые умышленно допустили неплатежеспособность юр.

лица. И, как следствие, когда их действия повлекли за собой нарушения законных прав и интересов определенных категорий организаций и граждан.

В их число входят и кредиторы. Например, работники обанкротившегося предприятия.

Что было в России до принятия ФЗ о несостоятельности?

На данный момент экономика РФ базируется на рыночной модели. По этой причине главные рычаги регулирования последней используются и в России. Важную роль здесь играет закон о банкротстве. Но как приходилось разбираться с вопросами несостоятельности до его появления?

Вернемся во период СССР. На тот момент экономические модели поведения, присущие капитализму, были неприемлемы. Основную роль играла плановая экономика, признававшаяся единственной верной политикой и, следовательно, активно продвигающаяся всеми способами.

Затем система начала постепенно рушиться, что привело к попыткам исправить ситуацию посредством идеологии. В этот период стали открываться существенные преимущества рыночной экономики по сравнению с культивирующейся ранее плановой.

В результате под конец существования Советского Союза было дано начало плавному переходу к финансовой модели, используемой на Западе.

В только настраиваемой системе еще не было необходимых регуляторов, поэтому их появление было постепенным и при необходимости, что сказывалось на общем качестве. Стабилизация условий началась лишь к началу третьего тысячелетия.

В 2000-х годах был принят федеральный закон №127-ФЗ «О несостоятельности». Обновленная редакция начала свое действие спустя 10 лет после выхода первого нормативного акта этой группы в РФ.

Изменения, внесенные в 2015 году, предоставили возможность объявить банкротом не только юридических лиц и индивидуальных предпринимателей, но также и физических лиц.

Инициированием банкротства могут заниматься:

- само физическое лицо;

- любой кредитор обанкротившегося гражданина;

- ФНС, ФТС и прочие уполномоченные госорганы.

Основания и условия для банкротства обычного гражданина, в том числе для добровольного или обязательного признания банкротом, регулируются с помощью главы X закона «Банкротство гражданина».

Закон о несостоятельности (банкротстве) с последними изменениями

Обновленный закон был принят в октябре 2002 года. Затем он претерпел неоднократное внесение поправок, изменений в статьях и соответствующих дополнений. Также стоит учитывать, что правительство РФ заботится об актуальности законодательных актов и текстов. Следовательно, Государственной Думе приходится стабильно проводить редактирование положений.

Другой законопроект был одобрен в декабре 2016 г. Он регулирует положения ныне действующего законодательства, касающихся также несостоятельности, в ситуациях, когда необходимо исключить в особом порядке сведения о юридическом лице.

В соответствии с принятыми изменениями сведения, подтверждающие банкротство юр. лиц, включается в соответствующий реестр — ЕГРЮЛ.

Какие изменения произошли в последней редакции ФЗ о банкротстве?

Законопроекты, рассмотренные в декабре 2016 года, должны вступить в силу с июня 2017 года. Одно из направлений поправок — совершенствование механизма работы в области привлечения к ответственности руководителей и учредителей организаций-банкротов.

Последние изменения предусматривают возможность предоставить компенсации кредиторам за счет собственности, нажитой руководителями обанкротившегося предприятия, если действия последних привели к несостоятельности юридического лица из-за недобросовестности и неразумности.

Кто обладает правом на подачу заявления:

- Трудовой коллектив, в том числе и бывшие сотрудники. Или же их представитель.

- Конкурсный управляющий, действующий по решению кредиторов или самостоятельно.

- Уполномоченные органы.

Подача заявления также возможна в случае, когда из-за недостаточного количества ресурсов производство по делу о признании компании банкротом может быть остановлено.

Последняя редакция 17 июля 2023

Время на прочтение 6 минут

Скачать текст закона (127-фз) о банкротстве физических лиц

Законом о банкротстве физических лиц называют Х Главу Закона «О несостоятельности (банкротстве)», регулирующая финансовые права и обязанности неплатежеспособного гражданина.

Закон о несостоятельности (банкротстве) физических лиц предполагает списание непогашенных долгов, поэтому честно сообщить, что и кому вы должны, в ваших же интересах.

Что собой представляет федеральный закон о банкротстве физических лиц в 2023 году

Глава о несостоятельности (банкротстве) физических лиц вступила в силу с 1 октября 2015 года.

С этого момента гражданин может быть признан банкротом. Для того, чтобы получить официальное подтверждение финансовой несостоятельности и «узаконить» ее, необходимо обратиться в Арбитражный суд.

Кто вправе обратиться в суд для «запуска» процедуры признания физического лица банкротом? Этим правом наделены:

- Гражданин, решивший объявить себя банкротом.

- Налоговые органы (по итогам отчетного периода).

- Кредиторы, перед которыми у лица имеется задолженность.

В качестве оснований для заявления о несостоятельности выступают:

- данные о личных задолженностях физического лица (например, налоги, алименты, невозврат долга и т.д.);

- долги перед кредитными организациями — банками и МФО.

Как работает закон о банкротстве граждан?

Закон работает пятый год, и по данным Федресурса, набирает популярность. За 2019 году признано банкротами на 56,8% граждан больше, чем за предыдущий 2018. Причем в 90,7% дел процедуру инициировали сами должники. В чем выгоды признания банкротства для закредитованных граждан?

Если человек работает, но не может погасить кредиты, он вправе осуществить процедуру реструктуризации задолженности. Это соглашение о порядке расчетов сразу со всеми кредиторами, заключаемое под контролем суда. А значит, не будет безакцептных списаний, неустоек и грабительских процентов.

Если займов слишком много, и расплатиться не удастся, человек получает право официально списать долги в процедуре реализации имущества.

Ну и в-третьих, не придется брать новые займы для того, чтобы погасить прежние. Банкротство — это законный способ выбраться из кредитной ямы и жить без долгов.

Бесплатная инструкция по банкротству!

Получи исчерпывающее руководство по самостоятельному банкротству

Условия банкротства физического лица

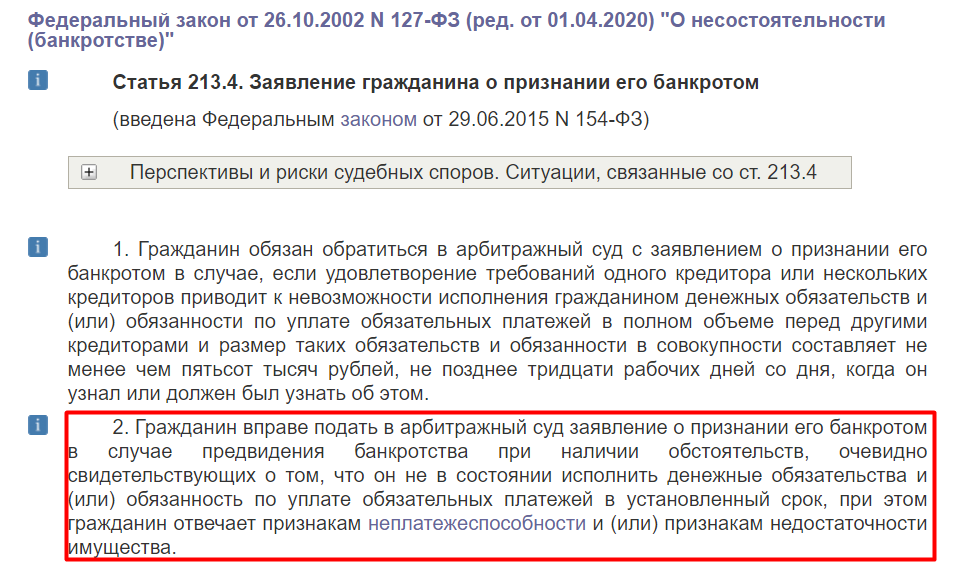

Обязанность подать заявление на банкротство возникает у гражданина, если:

- суммарно задолженность перед кредиторами более 500 тысяч рублей;

- срок неоплаты более 90 суток (с момента первого дня просрочки).

Но п.2 ст. 213.4 закона предусматривает, что гражданин, который предвидит неплатежеспособность и объективно не способен расплатиться, вправе подать заявление заблаговременно, не дожидаясь 90 суток, а тем более задолженности полумиллиона рублей.

Как выглядит процедура признания физ. лица банкротом в законе о несостоятельности?

Первое — подать соответствующее заявление в Арбитражный суд по месту жительства должника, где документы рассматриваются в течение двух месяцев.

За это время изучается обоснованность заявления, а также принимается решение — отклонить его или принять в дальнейшую работу.

Информация, которую необходимо предоставить в заявлении:

- личные данные должника (ФИО, контакты, семейное положение);

- суммарный долг (перед всеми кредиторами);

- количество кредиторов, с указанием размера и оснований возникновения требования по каждому;

- информацию о доходах и наличии/отсутствии имущества;

- положительным моментом станет план действий: как должник видит разрешение сложившейся ситуации. При наличии такого плана заявление будет принято в работу с большей вероятностью.

Помимо заявления, предоставляется пакет документов, подтверждающих финансовую ситуацию должника.

Задолженность перед МФО

Свидетельство о регистрации права

Свидетельство о заключении брака

Справка от отсутствии ИП

Сведения о состоянии счета

Свидетельство о рождении

Свидетельство о разводе

СНИЛС

(Страховое свидетельство)

Справка о задолженности по налогам и сборам

Суд вправе запросить дополнительные материалы и информацию у должника или истребовать в налоговой, ПФР, Росреестре, других гос.органах.

Нужно отметить, что не каждое заявление будет принято к производству. Суд имеет право после внимательного ознакомления оставить заявление без движения в связи с:

- отсутствием необходимых документов, прилагаемых к заявлению;

- не оплачена государственная пошлина (300 рублей) или не внесены средства на депозитный счет арбитражного суда на оплату услуг фин. управляющего (25 тысяч рублей).

- Составление подробной инструкции по банкротству, на основании анализа ситуации должника

- Подготовка необходимых запросов в банки и другие организации

- Контроль сбора документов

- Составление заявления о банкротстве

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

Подробнее

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Подробнее

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Публикация сведений о подаче заявления о банкротстве ИП в Федресуре

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Подробнее

Закон о банкротстве граждан: пути выхода из сложной финансовой ситуации

В случае возникновения ситуации банкротства физического лица, федеральное законодательство предусматривает два варианта развития событий:

- Задолженность может быть реструктуризирована.

Это означает, что строится новый график выплаты долга, который учитывает текущее финансовое состояние должника. Данный график фиксирует сроки платежей, размер ежемесячного взноса, а также прожиточный минимум, который необходим должнику и его семье. Не включенные в план реструктуризации долги списываются по завершении выплат.

Напомним, что требования кредиторов проверяются судом, и сомнительные микрозаймы, несоразмерные проценты и неустойки значительно снижаются. Это дает возможность перестроить систему выплат.

Однако данный вариант возможен, если у должника имеется подтвержденный источник дохода. Несостоятельность при реструктуризации не признается (ведь человек расплатился), но о ней ходатайствуют менее 15% заявителей, остальные хотят сразу перейти к реализации имущества.

Процедура реализации в банкротстве физического лица.

В этом случае финансовый управляющий контролирует обязательства должника и наделен правом распоряжаться его доходами. При этом сделки, которые совершает должник, контролируются финансовым управляющим и согласовываются с ним. Ценная собственность должника подлежит реализации, то есть продаже на торгах.

Продажа имущества

Для покрытия долгов в ходе банкротства продается часть имущества должника. Вырученные деньги идут на погашение задолженностей. Однако существует ряд объектов, которые не могут быть реализованы. К ним относятся:

- личные вещи — одежда, обувь, техника индивидуального пользования;

- жилье или жилая площадь, являющиеся единственным местом проживания должника. Причем в качестве жилья выступает коттедж, частный дом, квартира, комната и т.д.

- вещи и предметы мебели бытового назначения;

- награды, медали, призы и другие категории нематериальных вознаграждений;

- домашние животные — любимого кота никто не заберет;

- транспортные средства, которыми пользуются лица с ограниченными возможностями;

- и др.

Если у должника нет иного имущества — банкротство все равно признается.

По данным Федресурса за 2019 год, в 70% дел кредиторы не получили ничего в результате процедуры, а значит, долги граждан были списаны без продажи собственности.

Что будет после того, как физ. лицо объявили банкротом. Последствия

Согласно статье 213.30 закона о несостоятельности гражданин, признанный банкротом, имеет ряд ограничений:

- лицо не может занимать высшие руководящие посты (например, управлять компанией) в течение 3-х лет;

- существенные ограничения могут быть и при обращении в банк за кредитом — пять лет бывший должник обязан предоставлять документ, подтверждающий статус банкрота (хоть и в прошлом).

Действующее законодательство не предполагает возможности упрощенного банкротства. Законопроект об упрощенной процедуре банкротства находится в разработке и его принятие ожидается в конце 2023 года.