Процедура банкротства предполагает собой признание финансовой несостоятельности физического лица. Это приводит к осуществлению всех необходимых мер для погашения образовавшейся задолженности перед кредиторами, в том числе и к реализации имущества.

Самостоятельно начать соответствующий процесс может непосредственно сам гражданин, подав заявление о банкротстве. Однако для этого он должен учесть определенный ряд условий по делу о банкротстве, которые упомянуты в Федеральном законе “О несостоятельности (банкротстве)” Российской Федерации.

Задолжавшее лицо может не дожидаться вышеуказанных оснований для того, чтобы начать процедуру несостоятельности. Для этого оно должно предоставить в уполномоченный орган все необходимые сведения, которые доказывают скорое наступление банкротства.

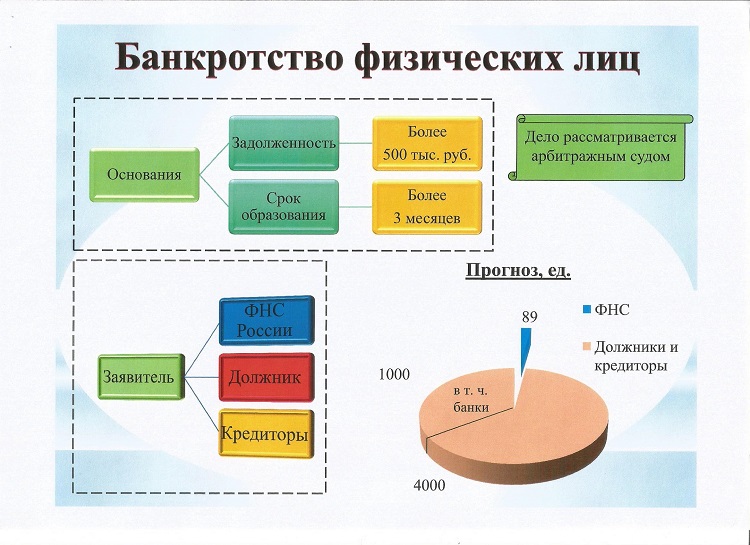

Инициатором в проведении соответствующего процесса может выступать не только должник. Ходатайство могут подать также кредиторы или Федеральная налоговая служба.

В ФЗ “О банкротстве” четко указаны те случаи, когда физическое лицо обязано сообщить в арбитражный суд о своей финансовой несостоятельности. Так, если гражданин имеет просроченные долги сразу у нескольких кредиторов и отдает себе отчет в том, что он не сможет покрыть всю задолженность, он обязан подать исковое заявление в судебном порядке о признании себя банкротом.

Для этого закон отводит 30 календарных дней с момента наступления условий несостоятельности.

Перед тем как подать иск, стоит выяснить в деталях, что нужно для того, чтобы оформить банкротство физического лица. И только после получения всей необходимой информации можно приступать к оформлению процедуры. Учитывайте, что заявив о своей финансовой несостоятельности, вы рискуете потерять свои пассивы и активы.

Самостоятельно оформить банкротство физического лица для списания долгов можно благодаря отзывам и рекомендациям других людей, которые уже прошли данный процесс. Это позволит получить ценную информацию, которая основана на практике.

Можно ли оформить банкротство физического лица без потерь

Процедура оформления несостоятельности не состоит только из одних положительных сторон. Как и любой другой процесс она имеет определенный ряд минусов.

К очевидным минусам можно отнести дороговизну оформления процедуры несостоятельности. Далеко не все желающие граждане могут себе ее позволить.

Также во время того, как будет проходить процедура банкротства, физическое лицо будет лишено следующих прав:

- Выезжать за рубеж.

- Продавать, обменивать, дарить и совершать иные сделки с собственностью. Так, гражданин полностью лишается прав на распоряжение имуществом, которое попало в конкурсную массу.

- Управлять счетами. Физическое лицо будет обязано предоставить финансовому управляющему все свои карты.

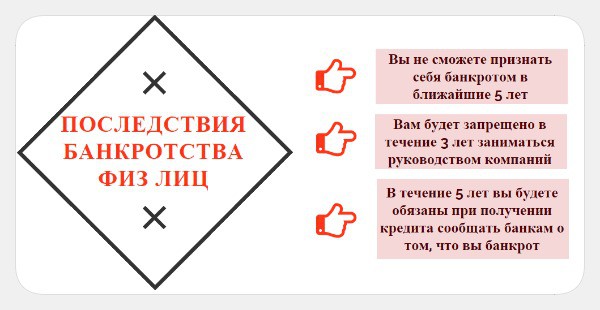

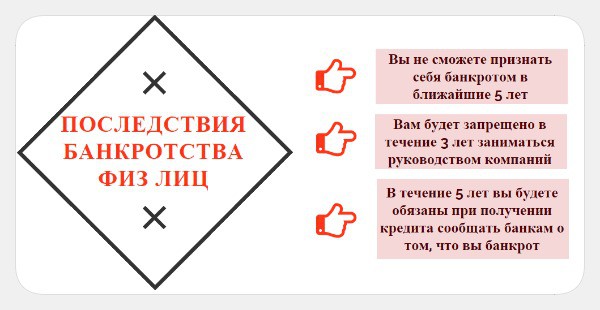

- Банкрот на протяжении пяти лет будет обязан сообщать о своем статусе финансово несостоятельного при оформлении каких-либо займов или кредитов. Также на три календарных года с момента вступления в силу банкротства он будет отстранен от должности в органах управления.

Потери при объявлении себя финансово несостоятельным действительно наблюдаются. Однако положительных сторон при осуществлении данного процесса будет не меньше.

Так, для объявления физического лица банкротом будут прекращены:

- Удовлетворение требований кредиторов по кредитным договорам.

- Начисление каких-либо неустоек.

- Начисление процентов по обязательным выплатам.

- Действие исполнительного листа.

Процесс несостоятельности при банкротстве физ лиц предусматривается и регулируется Федеральным законом “О несостоятельности (банкротстве” Российской Федерации. Кроме порядка процедуры закон определяет право на проведение реструктуризации задолженности, что позволяет гражданам восстановить свою финансовую состоятельность.

В соответствии с законом о банкротстве физическое лицо имеет полное право обратиться с исковым заявлением в арбитражный суд с просьбой объявить себя финансово несостоятельным. Однако для этого он должен иметь определенные на это основания. В противном случае иск не примут в рассмотрение.

Также существует определенный ряд долгов, которые не подлежат соответствующему списанию. К ним относятся алиментные выплаты и компенсации за нанесенный вред.

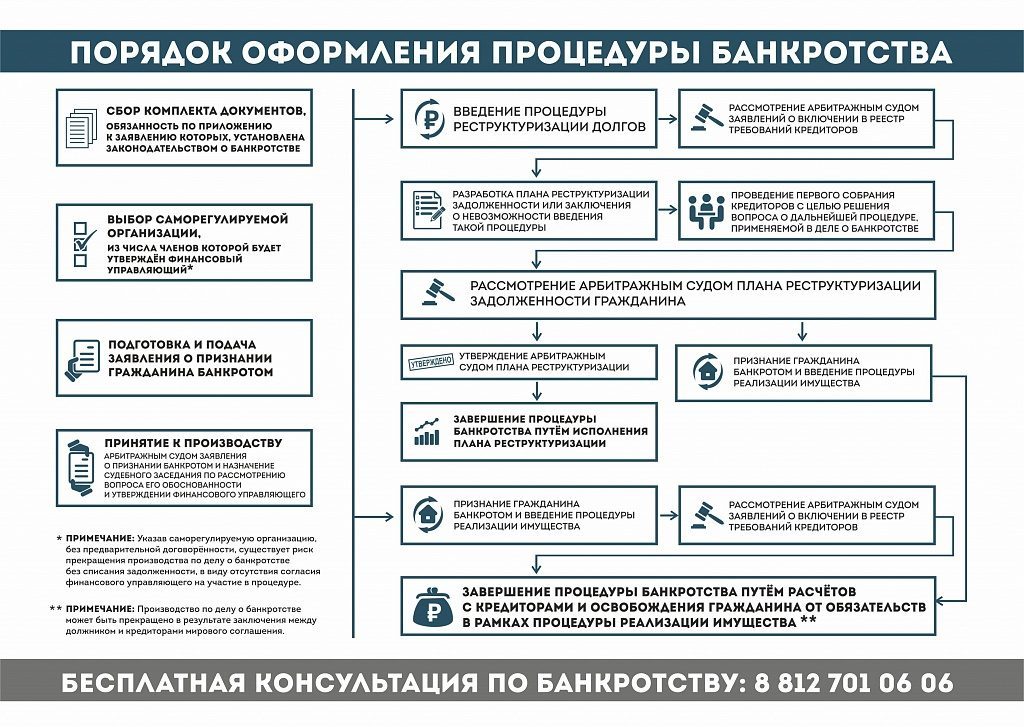

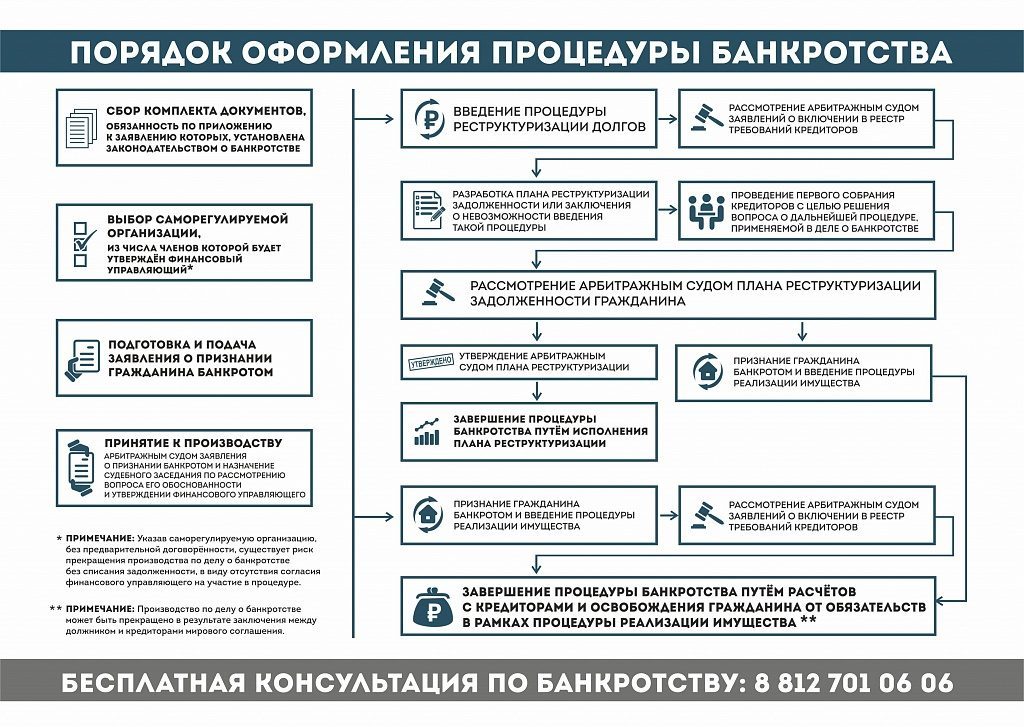

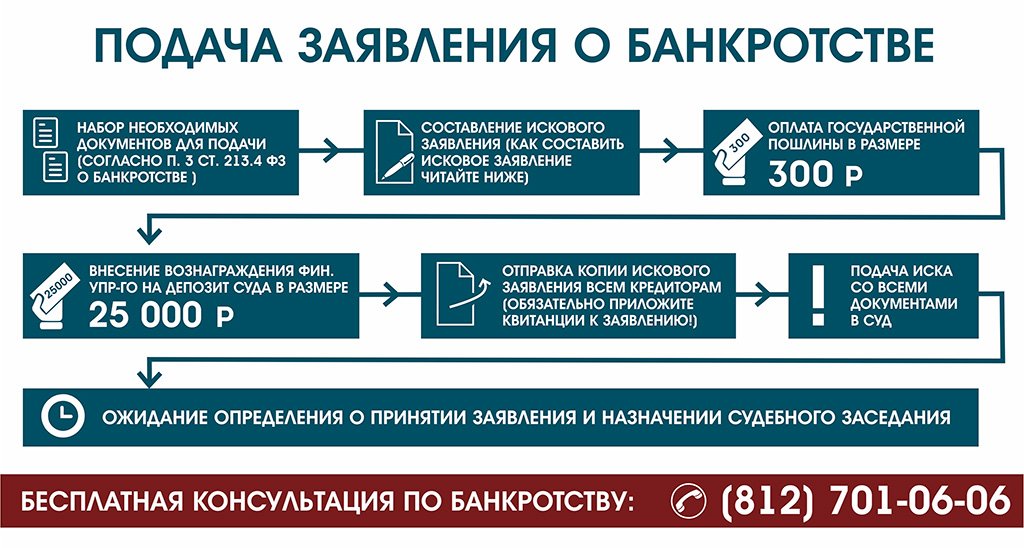

Как оформить банкротство физического лица: пошаговая инструкция

Быстро пройти соответствующую процедуру не получится. Поэтому необходимо подготовиться к тому, что процесс затянется на достаточно долгое время.

Необходимо следовать определенному порядку действий, чтобы пройти весь процесс оформления банкротства. От предоставления в арбитражный суд искового заявления до получения решения суда проходит от пятнадцати дней до трех календарных месяцев.

Время процедуры реструктуризации образовавшегося долга при заключении мирового соглашения займет около четырех месяцев. На реализацию собственности и продажу имущества должника может уйти полгода.

Исходя из вышеприведенных данных, минимальный срок оформления финансовой несостоятельности физического лица может составлять девять месяцев. Однако на практике соответствующий процесс занимает куда большее время.

При подготовке стоит начать со сбора всех необходимых документов. Перечень необходимой документации предусмотрен достаточно большой. Поэтому придется отнестись к данному пункту наиболее внимательно, чтобы ничего не пропустить.

В список документов входит информация о статусе должника, сделках, доходах, собственности и пр. Федеральный закон “О несостоятельности (банкротстве) Российской Федерации предусматривает лишь общеобязательный список, который подойдет абсолютно для каждой ситуации.

Кредиторам и арбитражному суду должны направляться исключительно копии документов. Все они должны быть сделаны качественно, чтобы вся отображенная в них информация была удобочитаемой.

В том случае, если уполномоченный орган обнаружит какое-либо несоответствие в предоставленной документации или пакет документов оказался неполным, в дальнейшем рассмотрении дела будет отказано. Это приведет к напрасной трате времени и денежных средств.

Как оформить исковое заявление

Иск предоставляется в арбитражный суд по месту жительства должника. Прежде, чем подать заявление, потребуется грамотно оформить соответствующий документ. Для этого необходимо систематизировать сведения по обязательствам перед кредиторами.

Что необходимо сделать при составлении данного документа:

- Подготовить полный перечень всех кредиторов.

- Провести расчет и выявить общую сумму задолженности перед кредиторами.

- Провести опись того имущества, которое по праву собственности принадлежит заемщику.

- Оформляется описание всех банковских счетов.

- Надо определить арбитражного управляющего. Без его участия будет невозможно провести соответствующий процесс.

- Заполнить документ необходимо в соответствии с установленной законом формой. В шапке потребуется указать персональную информацию о задолжавшем лице, а также его контактные данные для связи.

- В иске должна указываться общая сумма задолженности. Отдельно должны быть прописаны обязательные платежи.

- Далее физическое лицо должно четко описать все условия, которые привели его к финансовой несостоятельности. Затем он должен указать все пассивы и активы, которые ему принадлежат по праву собственности.

Завершить заявление стоит указанием СРО и перечнем документов, которые прилагаются к иску. Подавая иск, гражданин в обязательном порядке должен оплатить государственную пошлину и приложить квитанцию о соответствующей оплате. Подать соответствующий документ можно почтой, лично или через официальный сайт.

Оформить банкротство физического лица: стоимость

Один из важных вопросов, возникающих при прохождении процедуры признания несостоятельности – сколько стоит оформить банкротство физического лица. Итоговая стоимость формируется из нескольких составляющих.

Так, гражданину потребуется в обязательном порядке уплатить стоимость государственной пошлины. Ответ на вопрос, сколько стоит госпошлина, содержится в Налоговом кодексе – ее размер составляет всего 300 рубля. Оплата является единовременной при предоставлении искового заявления в судебном порядке.

За размещение информации в ЕФРСБ физ. лицу потребуется также внести платеж. Сведения о том, сколько стоит данная процедура, находятся на данной платформе. Потребуется ознакомиться с правилами сайта, а сумма оплаты составит 430 рублей.

Если гражданин пользуется помощью юридической организации, то ему также потребуется внести соответствующую оплату. Ее размер сильно варьируется и зависит от тарифов конкретной компании.

Условия

Людям, которые хотят признать себя банкротами, дабы избавиться от кредитных обязательств, представляется ряд требований:

- Первое требование — наличие задолженности по кредиту, превышающую сумму, равную 500 тысячам рублей.

- Просрочка же по кредиту платежей должна быть более 3 месяцев.

Если вы уверены, что по каким-либо обстоятельствам не сможете выполнить все кредитные обязательства, то вы также можете признать себя банкротом.

При оформлении данной процедуры специалисты должны признать лицо неплатежеспособным и добросовестным. Что это означает? Человек не скрывается от кредиторов и государственных органов, готов регулярно производить выплаты, добровольно идет на контакт, но по определенным причинам не может погашать кредит в полном объеме.

Процедура оформления: пошаговая инструкция по банкротству

Как уже было сказано выше, процедура оформления банкротства физ. лиц выполняется строго в несколько этапов.

1 шаг — Сбор документов для банкротства

Первый из них — сбор необходимого пакета документов. В него могут входить следующие бумаги:

- Документы, подтверждающие личность гражданина. При наличии семьи необходимо предоставить органам свидетельство о браке и документы, подтверждающие личность детей.

- Документы, которые были выданы соответствующими государственными органами. Это СНИЛС, бумага, которая подтверждает статус индивидуального предпринимателя гражданина и т. д.

- Документы, которые подтверждают неплатежеспособность и финансовый статус заявителя.

- Документы, которые подтверждают наличие задолженности по кредиту в установленном размере.

Далее необходимо грамотно составить особую бумагу. В ней должны быть четко и подробно описаны те причины, по которым вы не можете производить выплаты по кредиту. Данная информация будет прикреплена к заявлению об изъявлении признать себя банкротом.

2 шаг — Оплата госпошлины

Помимо сбора документов нужно не забыть оплатить государственную пошлину. Квитанцию об оплате необходимо приложить к пакету документов.

В 2018 году эта сумма составляет всего 300 рублей, хотя ранее приходилось платить 6000 рублей.

3 шаг — Подача заявления в суд

Составленное и тщательно проверенное юристами заявление о банротстве необходимо подать в местный Арбитражный суд. К нему стоит прикрепить ряд обязательных документов, которые были перечислены выше.

После принятия данного заявления и признания физического лица банкротом ему запрещается погашать любые другие задолженности, управлять принадлежащими ему активами.

4 шаг — Реализация имущества должника

В некоторых случаях банкрот не освобождается полностью от выплат по кредиту. Компетентные государственные органы принимают решение о реализации имущества должника в пользу кредитной организации.

Специалисты оценивают имеющееся имущество. Управляющий заносит его в специальный документ и предоставляет должнику выгодный план продажи.

Важно! Оценка специалиста может быть оспорена. Данная процедура проводится как кредиторами, так и самим должником, если те считают, что оценка имущества осуществлена некорректно. При наличии сомнений привлекается незаинтересованный оценщик со стороны.

Для продажи имущества должника применяются торги. Если стоимость его превышает сто тысяч рублей, то реализация производится только на открытых процессах.

Но существуют и особый список имущества, которое не может быть изъято или продано в пользу кредитной компании. Среди подобного имущества можно выделить:

- Единственные квартира или частный дом, а также участок земли, на котором расположена данная недвижимость.

- Предметы быта, мебель.

- Предметы индивидуального пользования. К ним можно отнести предметы гигиены, одежду и т. д.

- Предметы, которые используются должником для его профессиональной деятельности.

- Скот, который содержится на дачном участке, а также подсобные помещения, которые необходимы для его достойного содержания.

- Продовольственные товары.

- Ресурсы, которые используются должником для отопления жилья и для приготовления пищи.

- Средства, необходимые для нормальной жизнедеятельности гражданина при наличии у него инвалидности любой степени.

- Государственные награды, выигрыши и т. д.

Полезное видео про банкротство

Из этого видео вы сможете подробности о данной процедуре:

Стоимость банкротства для гражданина

Если считать суммарно все издержки и госпошлины, то средняя цена банкротства физического лица выходит следующей:

- если использовалась реструктуризация долгов — 45 тысяч рублей + 7% от выплат кредиторам;

- если использовалась процедура продажи имущества — от 40 до 100 тысяч рублей. В зависимости от хода дела.

Это примерные цифры для самостоятельного оформления всех документов, которые можно взять за базу при расчете будущих выгод.

Если же вы решите воспользоватся услугами юристов, то прибавьте к этой стоимости от 30 до 100 тысяч рублей, в зависимости от сложности дела.

Плюсы и минусы банкротства

Преимущества

Банкротство физических лиц в 2018 году имеет массу плюсов. Самый главный из них — полное освобождение должника, попавшего в трудную жизненную ситуацию, от кредитных обязательств.

Многие берут новые кредиты, чтобы хоть частично освободиться от предыдущих. Получается сложный замкнутый круг, из которого трудно найти выход самостоятельно.

Именно банкротство способно помочь людям в подобной ситуации.

Недостатки

Но существует и ряд серьезных недостатков осуществления данной процедуры.

- Первый из них — падение статуса человека. Ранее высокопоставленный гражданин, объявив себя банкротом, резко теряет свой авторитет. Особенно это касается тех людей, которые занимали высокие должности.

- Второй недостаток — наличие риска потерять большую часть своего имущества. При наличии свободных жилья или земельного участка, собственного автомобиля они могут быть изъяты или проданы в пользу кредитной организации. Хотя данное имущество может быть честно заработано в течение нескольких лет.

- Следующий недостаток данной процедуры — освобождение человека от руководящих должностей. При признании гражданина банкротом он уже не сможет управлять какой — либо организацией или компанией в течение 3 лет.

- Наконец, после единовременного признания себя банкротом гражданин уже не сможет повторить данную процедуру в течение половины десятилетия.

Итак, процедура оформления банкротства физических лиц является довольно противоречивой и сложной по исполнению. При правильной ее реализации можно избавить от кредитных обязательств. Но необходимо быть готовым и к неприятным последствиям принятия статуса банкрота.

Юридическое оформление банкротства — это длительная процедура. Она сопровождается составлением большого количества различных документов: заявлений, описей, извещений и т.д.

Часть из этих документов должен составить сам должник. И лучше сделать всё правильно с первого раза, чтобы не затягивать процедуру банкротства.

Поэтому за сопровождением банкротства лучше всего обратиться к опытным юристам.

Чтобы запустить процедуру банкротства гражданина, нужно подать иск о банкротстве в арбитражный суд. Закон «О банкротстве» говорит о двух ситуациях: когда гражданин обязан подать заявление о банкротстве и когда он не обязан, но может подать такое заявление.

В обоих случаях долг должен составлять не менее 500 тыс руб, а просрочка платежей — не менее 3-х месяцев.

Гражданин обязан подать заявление, когда он имеет задолженность 500 тысяч и более (неважно одному кредитору или нескольким), при условии, что если гражданин заплатит каким-то кредиторам, то он уже не сможет расплатиться с другими. В таком случае нужно подать иск о собственном банкротстве в течение 30-ти дней с момента, когда должник понял, что не сможет расплатиться.

Гражданин не обязан, но может подать заявление о банкротстве, когда он:

- предвидит своё банкротство. Например, нужно платить кредиты, но заёмщика уволили с работы, и он понимает, что быстро работу не найдёт;

- размер долгов превышает стоимость принадлежащего ему имущества.

Итак, в законе «О банкротстве» есть право на подачу иска о банкротстве и есть обязанность — это сделать. Если не исполнить обязанность, то могут наложить штраф в размере от 1 до 3 тыс. руб. (п.5 ст. 14.13 КоАП РФ).

Но перед тем, как обращаться в суд, необходимо собрать ряд документов, которые нужны суду для рассмотрения дела о банкротстве. Тут поможет юрист, потому что список документов обширен, а их сбор занимает время и изматывает как морально, так и физически.

Какие документы необходимо приложить к исковому заявлению о банкротстве гражданина

Их перечень дан в законе «О банкротстве». Вот этот список:

- документы, которые подтверждают, что есть задолженность. Как правило, это кредитные договоры и заявления на выдачу кредитных карт;

- выписка из ЕГРИП, из которой будет ясно, является должник индивидуальным предпринимателем или нет. Важно! Эта выписка должна быть очень «свежей»: её нужно получить самое позднее за 5 дней до подачи заявления в арбитражный суд;

- список кредиторов, заполненный по специальной форме, утверждённой Минэкономразвития;

- опись имущества должника, заполненная по другой форме Минэкономразвития;

- копии документов, подтверждающих права собственности на имущество;

- копии документов, удостоверяющих исключительные права на результаты интеллектуальной собственности, если у гражданина есть такая собственность;

- копии документов, подтверждающих сделки на сумму более 300 тыс. руб. за 3 года до подачи иска о банкротстве;

- выписка из реестра акционеров фирмы, если должник является акционером;

- сведения о доходах и уплаченных налогах за последние 3 года;

- банковские справки о наличии счетов, вкладов, депозитов в банках, об остатках на них, выписки по операциям за последние 3 года;

- справки об остатках и операциях по электронным денежным средствам;

- копия СНИЛС;

- сведения о состоянии индивидуального лицевого счёта застрахованного лица;

- копия решения о признании заявителя безработным, если такое решения принималось службой занятости;

- копия свидетельства о постановке на учёт в налоговой (если есть);

- копии свидетельств о заключении брака и его расторжении (если такое было);

- копия брачного договора (если есть);

- копия свидетельства о рождении ребёнка (если есть).

Как видите, список внушительный. Сбор всех этих документов выматывает. Известны случаи, когда банки сильно затягивали выдачу справок о задолженности. Причина такого поведения неясна: то ли сотрудники банка хотели максимально «насолить» заёмщику, который идёт на банкротство, то ли просто халатно отнеслись к своим обязанностям.

В любом случае, разумнее всего обратиться к юристу, который возьмёт на себя всю «бумажную» работу. Ещё лучше — обратиться в юридическую компанию, которая специализируется на банкротствах граждан. Так вы сбережёте и время и нервы.

Финансовый управляющий для физического лица: то, о чём в законе «О банкротстве» сказано вскользь

Процедура банкротства физлица проходит с участием финансового управляющего. Без него банкротство невозможно. Финансовые управляющие объединяются в СРО — саморегулирующиеся организации финансовых управляющих.

В иске о банкротстве физлица следует указать из какого СРО нужно назначить финансового управляющего. Это значит, что ещё до того, как подавать иск в арбитражный суд, необходимо связаться с одним из СРО арбитражных управляющих и договориться, что это СРО направит управляющего для ведения банкротного дела.

Если не договориться с СРО заранее, то может выйти так, что оно откажется присылать кого-либо из управляющих. В таком случае суд не будет рассматриваться дело о банкротстве.

В штате «Юридического бюро № 1» есть не только юристы, специализирующиеся на банкротстве, но и финансовые управляющие. Поэтому наши клиенты избавлены от необходимости самостоятельно искать СРО и договариваться об участии их финансового управляющего в деле.

Заявление о банкротстве подано в суд. Что дальше?

Суд оценивает, насколько это заявление обоснованно, то есть насколько заявитель соответствует критериям банкрота. Если суд решает, что заявление обоснованно, то он выносит определение об этом, и начинается процедура реструктуризации долгов.

Сделать это суд может не ранее, чем через 15 дней и непозднее 3-х месяцев с даты принятия заявления о банкротстве.

Этапы этой процедуры таковы:

- введение процедуры реструктуризации (оформляется определением арбитражного суда);

- финансовый управляющий публикует в газете «Коммерсантъ» и в Едином федеральном реестре сведения о введении реструктуризации. Сделать это надо в течение 3-х рабочих дней с момента вынесение определения о начале процедуры реструктуризации;

- финансовый управляющий направляет всем известным ему кредиторам уведомления о том, что относительно должника вводится процедура реструктуризации. Это нужно сделать не позднее 15-ти суток с момента введения реструктуризации;

- в течение 2-х месяцев с момента, когда финансовый управляющий опубликовал сведения о реструктуризации, кредиторы заявляют свои требования, то есть включаются в реестр кредиторов.

Итак, к тому моменту известно и задокументировано, кому и сколько должен гражданин. Далее:

- составляется план реструктуризации. Это основной документ, «ядро» процедуры реструктуризации. В этом плане указывается, как гражданин будет погашать долг — сколько платить ежемесячно в течение какого срока. Составить план реструктуризации могут и сам должник и кредиторы. Они направляют свои планы финансовому управляющему;

- созывается собрание кредиторов. Его цель — рассмотреть план реструктуризации. Если собрание утверждает план, то он передаётся в арбитражный суд, который также должен утвердить план. Далее план реструктуризации исполняется гражданином: то есть гражданин платит долги в соответствии с планом.

За месяц до того, как срок плана реструктуризации истечёт, финансовый управляющий готовит отчёт по его исполнению. Этот отчёт направляется кредиторам и в арбитражный суд.

По окончании процедуры суд выносит определение о завершении реструктуризации. Должник, выплатив долги кредиторам, больше никому ничего не должен.

Так выглядит лучший, самый беспроблемный вариант. Но возможны случаи, когда реструктуризировать долг не удастся. Например:

- у должника не будет никакого дохода, чтобы платить по долгам. Без доходов гражданина реструктуризация невозможна;

- план реструктуризации будет принят, но платить по нему должник не сможет;

- кредиторы или суд не утвердят план реструктуризации.

В таком случае арбитражный суд принимает решение признать гражданина банкротом и реализовать его имущество.

Обратите внимание, что документ суда о признании обоснованным заявления о банкротстве и введении реструктуризации называется определением, а документ, вводящий процедуру реализации имущества — решением.

Реализация имущества должника

Итак, реализация имущества начинается с решения АС о признании гражданина банкротом и реализации его имущества на торгах. На этом этапе, как и на стадии реструктуризации, если она была (её могло и не быть.

Если у должника нет никакого дохода, то вводить реструктуризацию бессмысленно) огромную роль играют финансовый управляющий и юрист, который может от имени должника совершать все необходимые действия. И освобождать, таким образом, самого должника от необходимости что-либо делать.

На этом этапе финансовый управляющий:

- получает от гражданина его банковские карты;

- производит опись и оценку имущества должника, чтобы понимать, какую сумму можно будет выручить при продаже имущества;

- представляет положение о порядке, условиях и сроке реализации имущества;

- реализует имущество на торгах;

- рассчитывается с кредиторами;

- представляет кредиторам и суду отчёт о результатах реализации имущества.

После этого арбитражный суд выносит определение о завершении реализации имущества. Тем самым банкротство гражданина завершается: он больше никому ничего не должен.

Почему дальновидные заёмщики обращаются в «Юридическое бюро № 1», когда идут на банкротство?

Банкротство длится около года. Этот срок иногда можно сократить на пару месяцев, но это всё равно долго. Банкротство — эмоционально тяжёлая процедура. Если не к кому обратиться за советом, а иногда и просто за моральной поддержкой, то становится совсем тяжело.

Юристы «Юридического бюро № 1» — это опора . К нам можно обратиться за консультацией, советом и юридической помощью.

Мы специализируемся на банкротстве . Мы занимаемся только этим юридическим вопросом и сосредоточили весь свой опыт исключительно на банкротных делах.

Мы собрали в штате всех, кто нужен для банкротства — и юристов, и финансовых управляющих. Поэтому вам не нужно будет искать отдельно юриста, а отдельно — финансового управляющего.

На консультации вы услышите реальные перспективы вашего дела . Если для достижения ваших целей вам не подходит банкротство, ты вы об этом узнаете сразу же. Например, банкротство не списывает долги по возмещению вреда здоровью. Лицу, которое хочет освободиться от долга по возмещению вреда здоровью, бессмысленно идти на банкротство.

Прозрачное ценообразование. Вы сразу знаете, сколько будет стоить процедура. Никаких «внезапно возникающих» доплат нет.

В 99% наши доверители достигают своих целей . Столь высокий процент побед легко объясним — мы берёмся только за дела, в которых можем помочь. И за годы работы мы наработали большой опыт. Обращайтесь.

Несостоятельность (банкротство) – это особенный порядок финансового положения физического лица в обязательстве, характеризуемый его неспособностью удовлетворить требования кредитора. Иначе говоря, должник становится заложником ситуации, в которой не может погасить фактическую задолженность.

В октябре 2015 года был утверждён закон о банкротстве физических лиц, который закрепил право гражданина на объявление себя несостоятельным. Как проводится данная процедура? Какие органы могут объявить о банкротстве физического лица? Для того чтобы избежать подводных камней и обезопасить себя, следует внимательно ознакомиться с нормативной базой и обратить внимание на некоторые аспекты.

Кто и когда может объявить физическое лицо банкротом?

Признания банкротом физ. лица производится арбитражным судом. Эта процедура предусматривает оценку финансового состояния должника и, при возможности, максимального его улучшения.

Как оформить несостоятельность физ. лица?

Как стать банкротом? Сама процедура следующая:

- Должник подает заявление о признании себя банкротом в арбитражный суд по месту жительства. К нему прилагается пакет документов надлежащей формы.

- Арбитражный суд проверяет обоснованность требований о признании несостоятельности физ. лица. В их компетенцию входят проверки проведения крупных сделок с гражданином, желающим стать несостоятельным, случаев переписывания счетов, возможного утаивания сведений об имуществе либо финансовом состоянии. За попытки исказить истинное состояние вещей в некоторых случаях предусмотрена даже уголовная ответственность.

- После принятия дела к производству на имущество физ. лица налагается арест и назначается финансовый управляющий. Он берёт на себя обязанности по контролю финансового состояния должника, общения с кредиторами, составлению плана реструктуризации, проведению оценки имущества и его реализации.

Исходя из вышесказанного, дело о банкротстве гражданина может иметь несколько исходов:

- реструктуризация — возможно погашение долга с пересмотром условий;

- собственно банкротство (реализация имущества).

Кто вправе стать заявителем о признание гражданина банкротом?

Список уполномоченных для подачи искового заявления об объявлении физического лица банкротом закреплён в нормативных актах и является исчерпывающим. Стать инициатором несостоятельности плательщика может:

- Кредитор.

- Уполномоченный государственный орган.

- Должник.

Стать официально несостоятельным, можно только соблюдая ряд условий. Законодателем регламентированы процедура подачи заявления и документации установленного образца. В перечень документов входят:

- списки кредиторов,

- суммы долга,

- сведения о просроченных платежах,

- список личного имущества и предметов роскоши,

- оформление и состояние банковских счетов, включая ценные бумаги, то есть все подтверждения финансового положения гражданина.

Процедура о признании физ. лица банкротом значительно ускоряется, если все документы сформированы правильно и поданы вовремя. О процедуре банкротства индивидуальных предпринимателей читайте здесь.

В подобном положении физическое лицо не имеет возможности погашать задолженность по коммунальным услугам и одновременно содержать себя и детей младше 18 лет, поэтому единственным выходом является объявление себя банкротом.

Объявление банкротом и его неприятные последствия

Оформить банкротство физ. лицо может исключительно по решению арбитражного суда.

Подобный статус признаётся за гражданином на протяжении пяти лет, поэтому в течение этого времени на его права накладываются некоторые ограничения. К примеру, банкрот не может объявить себя управленцем и руководителем компании.

К сожалению, сложности могут стать препятствием и при дальнейшем трудоустройстве.

Арбитражный суд может наложить на ответчика дополнительные ограничения его прав. К примеру, до окончания процедуры реализации имущества должнику может быть запрещён выезд за границы государства.

Дальнейшее кредитование, по мнению специалистов, вряд ли возможно в будущем. Однако неверное думать, что став банкротом, физическое лицо избавляет себя от всех финансовых обязательств. Априори придётся оплачивать долги по алиментам, вред, причинённый здоровью либо жизни, компенсировать нанесённый моральный вред.

С каким имуществом не расстанется банкрот?

После того, как пришлось признать физ. лицо банкротом, кредитор вправе потребовать возмещения ущерба.

В качестве компенсации финансовый управляющий реализует посредством открытых торгов недвижимость, драгоценности и иные предметы роскоши, рыночная стоимость которых превышает 100 тысяч рублей. При этом даже в счёт уплаты долга, нельзя оформить продажу:

- единственного жилого помещения банкрота, и земельного участка, на котором оно расположено;

- носильных вещей, то есть обуви и одежды;

- обычного домашнего имущества;

- профессиональных приспособлений, за исключением предметов стоимостью, превышающей 100 минимальных размеров оплаты труда;

- продуктов питания и денежных средств, в размере не меньшем прожиточного минимума должника и его иждивенцев;

- скота и строений, необходимых для их содержания, не связанных с предпринимательством;

- топлива для приготовления пищи и отопления жилья;

- средств передвижения и иного имущество, без которых не может обойтись инвалид-банкрот;

- призов, памятных и других почётных знаков, государственных наград, принадлежащих банкроту.

Проблемы в применении закона о банкротстве

С начала принятия закона об экономической несостоятельности, арбитражные суды были перегружены исками о банкротстве граждан. Однако поток заявлений вряд ли уменьшится, поскольку, согласно анализу Центробанка, к подобной процедуре могут обратиться не менее 400 тысяч граждан.

Доступность обращения в арбитражные суды граждан, проживающих в отдаленных уголках России, вызывает сомнение. В отличие от обычных судов, суды государственного арбитража располагаются лишь в региональных центрах.

Проделать путь из глубинки, чтобы признать себя несостоятельным, а потом довести это дело до логического завершения достаточно проблематично. Кроме этого, обычному физ.

лицу сложно даже составить юридически грамотное заявление, не говоря уже о том, чтобы собрать нужный пакет документов установленного образца.

У большинства людей объявление себя банкротом ассоциируется с полным личным крахом, но по большому счёту это заблуждение. Предлагаем посмотреть видео на тему страхов и заблуждений по поводу самого понятия несостоятельности:

Иногда для простых людей оформление статуса банкрота считается единственным способом избавиться от проблемы неплатежеспособности. К тому же такая ситуация выгодна не только для заемщика, но даже кредитору.

Но для списания долгов важно понимать, как оформить банкротство физического лица по кредитам, а также каковыми могут быть последствия этого процесса.

Основания для получения статуса

Чтобы начать процедуру оформления банкротства физического лица, требуется соответствовать целому ряду условий. Таковыми считается:

- Наличие общей суммы долга, превышающей 500 тысяч рублей, к моменту подачи соответствующего заявления.

- Неисполнение своих обязательств в плане возврата денег в течение срока, превышающего 3 месяца.

- Наличие у должника гражданства России.

- Перед началом самой процедуры банкротства будущий банкрот не имеет права продавать, дарить либо же передавать иным лицам имущество. И даже учитывая, что подобный пункт не считается обязательным, исходя из практики можно заметить, что суды берут его часто к сведению, поэтому могут вынести отрицательное решение.

- В течение последних 5 лет не было признания человека банкротом.

У граждан отсутствует возможность списать подобным образом долги, образовавшиеся по причине неуплаты алиментов либо из-за причинённого вреда другим людям (морального, а также физического).

Закон о банкротстве

Основания для признания физического лица банкротом четко регламентированы в ФЗ №476, который вступил в силу летом 2015 года. В данном нормативном акте четко расписана вся процедура банкротства по причине финансовой несостоятельности, а также последующая реабилитация человека в глазах банков. Так, граждане, имеющие больше 500 тысяч рублей в качестве долгов, а также просрочку по совершению платежей, превышающую 90 суток, вправе обратиться в суд для признания их банкротами.

Дополнительно подобную процедуру вправе инициировать сами банки либо же налоговые инспекторы.

За счет внесенных изменений в законодательство сегодня оформление статуса банкротства для граждан происходит таким же образом, как и для ИП. Кроме этого, в законе указано, что такая информация четко фиксируется в госреестре, а также не публикуется в различных официальных источниках.

Допустимым считается оглашение данных относительно реструктуризации задолженности, а также реализации имущества должника.

Важной особенностью процесса считается его привязка к месту, где человек официально зарегистрирован в момент подачи ходатайства в суд.

Процедура банкротства

Рассматривая вопрос, как обанкротить физическое лицо, стоит начинать с подготовки целого комплекса документов, которые дальше подаются в суд. Сделать это можно самостоятельно, а также обратиться к юридической фирме, занимающейся подобными вопросами.

После сбора всех бумаг и их подачи с заявлением в суд, запускается процесс банкротства. Для этого решением этой инстанции назначается специальный финансовый управляющий для ведения дела.

При этом физическое лицо должно всегда быть на связи и выполнять его указания.

Иногда удается добиться мирового соглашения между должником и банком. В результате составляются такие условия погашения задолженности, которые одновременно устраивают обе стороны. В противном случае ситуация развивается в одном из таких сценариев:

- Реструктуризация задолженности. В этом случае снижается сумма, сроки либо же проценты по займу.

- Проводится продажа имущества должника. Все деньги, которые будут выручены с этого, поступят в счет погашения существующей задолженности, а также на выплату средств управляющему.

Дальше, когда произошел один из нескольких этапов процедуры банкротства, в суд предоставляется отчет от управляющего, уведомляющего об итогах осуществлённой работы. После этого суд выносит решение о том, может ли быть списана оставшаяся задолженность клиента.

Порядок действий

Рассматривая, как оформить банкротство физ. лица самостоятельно, стоит разобрать этот процесс поэтапно:

- Сначала происходит сбор всех документов, необходимых для доказательства несостоятельности. В суд требуется предоставить их копии. При этом перечень бумаг обязательно должен быть полным, иначе высока вероятность отказа.

- Дальше пишется заявление на банкротство, используя форму установленного образца.

- Оплачивается госпошлина, составляющая 300 рублей, а полученную квитанцию прикладывают к ходатайству.

- После этого происходит подача самого заявления в суд посредством почты либо интернета.

- Назначается финансовый управляющий.

- Начинает проводиться процедура банкротства.

- В конце происходит признание судом человека банкротом, а также снятие всех обязательств и преследований банками за долги.

Последствия

Также стоит учитывать, что процедура оформления банкротства и последствия имеет весьма серьезные:

- Проводится продажа имущества с целью даже частичного погашения задолженности. При этом не может быть продано единственное жилье и ряд предметов, необходимых для жизни.

- Исключается возможность работать в руководящих должностях в течение 2 лет.

- Появляются сложности, связанные с получением новых кредитов.

- Повторно обращаться с заявлением о банкротстве можно не раньше, чем спустя 5 лет.

Стоимость

Отдельно стоит сказать, что подобная процедура требует определенных затрат:

- Размер госпошлины составляет 6 тысяч рублей.

- Выплата финансовому управляющему проводится от 10 тысяч рублей +2% от стоимости проданного имущества.

- Размещение данных в ЕФРСБ имеет цену в 400 рублей.

- Дополнительно могут оказываться услуги компании, которая оказывает помощь в оформлении банкротства физического лица.

Иногда требуется оплатить еще и проезд к месту проведения арбитража. В среднем стоимость получения этого статуса и списания долгов обходится в 40 тысяч рублей. Поэтому использовать подобную процедуру рекомендуется только тогда, когда общая сумма задолженности превышает 500 и более тысяч рублей.

Плюсы и минусы банкротства

Преимущества

Недостатки

- Первый из них — падение статуса человека. Ранее высокопоставленный гражданин, объявив себя банкротом, резко теряет свой авторитет. Особенно это касается тех людей, которые занимали высокие должности.

- Второй недостаток — наличие риска потерять большую часть своего имущества. При наличии свободных жилья или земельного участка, собственного автомобиля они могут быть изъяты или проданы в пользу кредитной организации. Хотя данное имущество может быть честно заработано в течение нескольких лет.

- Следующий недостаток данной процедуры — освобождение человека от руководящих должностей. При признании гражданина банкротом он уже не сможет управлять какой — либо организацией или компанией в течение 3 лет.

- Наконец, после единовременного признания себя банкротом гражданин уже не сможет повторить данную процедуру в течение половины десятилетия.

- предвидит своё банкротство. Например, нужно платить кредиты, но заёмщика уволили с работы, и он понимает, что быстро работу не найдёт;

- размер долгов превышает стоимость принадлежащего ему имущества.